摘要:2021年一季度,贵州茅台实现营业收入272.71亿元,同比增长11.74%;净利润139.54亿元,同比增长6.57%

4月27日晚间,贵州茅台披露一季度报:公司2021年一季度营业收入272.71亿元,同比增长11.74%;净利润139.54亿元,同比增长6.57%,延续了贵州茅台这两年稳的风格。

截至2021年4月27日收盘,贵州茅台报2094.44元/股,涨幅0.80%。一年前的4月27日,贵州茅台收报1276.00元/股。

一年前,A股白酒板块的18家上市酒企中,除贵州茅台受到疫情的影响微乎其微外,其余酒企均受到一定程度的影响。而一年后的今天,多家酒企走出疫情的影响并交出了较为亮眼的成绩单。

系列酒营收增长21.85%

根据财报显示,2021年一季度,贵州茅台实现营业收入272.71亿元,同比增长11.74%;净利润139.54亿元,同比增长6.57%。

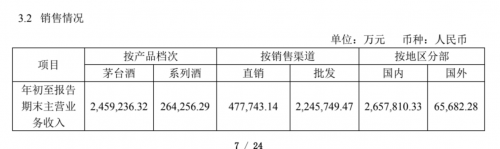

其中,茅台酒营收245.92亿元,同比增长10.66%;系列酒营收26.43亿元,同比增长21.86%。

2020年一季度特别是春节前的放量,茅台酒产品的放量以飞天茅台酒为主,而万众瞩目的牛年生肖茅台酒则直到3月中旬才进行第一批放量,牛年生肖茅台酒以及精品茅台酒等产品的提价发生在3月份,这部分产品的增量以及提价带来的营收增加或将在之后的财报中体现。

与茅台酒产品不同的是,部分系列酒产品的价格调整在年初便做出了调整,这或许是系列酒营收增速较大的原因。

分渠道来看,29021年一季度,直销收入47.77亿元,同比增长126.49%,占总收入比重为17.51%。

直销收入在营收中的比重,去年开始变得更加明显。显然,贵州茅台在拓展直销渠道的同时,也在重视对直销渠道的发展。

此外,根据财报显示,2021年一季度,合同负债为53.40亿元,较去年同期减少59.91%,这部分的减少主要是经销商预付款项的减少。

这对于贵州茅台来说不是什么问题。在当前大牛市行情之中,而贵州茅台既掌握了渠道对绝对权,也有对经销商预付款的主动权。

保持稳健基调

贵州茅台稳的基调,从这两年的财报中可见一斑,2020年,贵州茅台营收增速目标为10%,而2021年营收增速目标为10.5%。

贵州茅台2020年财报显示:2021年持续做好市场营销,巩固深化营销体制改革成果,加强渠道建设和管控,提高市场扁平化程度,构建完善科学规范、运转高效的营销新体系。持续强化经销商管理,维护茅台酒正常市场秩序。

近几年,渠道改革都是贵州茅台的关键词。从此前的经销商队伍调整,到2019年、2020年的直销渠道增加,再到现在的直营渠道的拓展,渠道改革贯穿着贵州茅台没有提价的这几年。

直到2020年,直销渠道新增一年半以后,贵州茅台才开始对生肖酒、系列酒、精品茅台酒、开发产品等进行提价措施,而飞天茅台酒还未提价。 这也是市场一度预测的结果,在稳定渠道改革的成果之前,茅台方面不会轻易进行提价。

据中银证券的研报显示:贵州茅台巨大的渠道价差,确保了短期业绩的稳定性,而提价可能带来 业绩超预期。消费跳跃式升级的行业背景、高端酒的消费者特点、成熟的老酒市场,这三点决定茅台未来 3-5 年需求增长的确定性和弹性较高,值得长期坚守。

白酒行业走出疫情影响

整个白酒行业2020年上半年受到疫情的影响较大。

而在疫情最为严重的一季度,由于强大的品牌力以及近年市场的持续大热,贵州茅台受到疫情的影响微乎其微。2020年一季度,贵州茅台营收244.05亿元,同比增长12.76%;净利润130.93亿元,同比增长16.69%。

2020年上半年,18家酒企中,仅贵州茅台、五粮液、山西汾酒、酒鬼酒四家企业实现了营收、净利润双正增长。

现在,疫情对白酒行业的影响早已退去。此前,已有山西汾酒、金徽酒、迎驾贡酒等企业披露了一季度报。

其中,山西汾酒2021年一季度实现营收73.32亿元,同比增77.03%,实现净利润21.82亿元,同比增77.72%;金徽酒营业收入5.08亿元,同比增长48.43%;归属于上市公司股东的净利润1.15亿元,同比增长99.34%;迎驾贡酒营收11.48亿元,同比增长48.90%;净利润3.69亿元,同比增长58.45%。

不过,由于去年一季度有疫情的因素,同比数据的意义不是很大。

2020年一季度,山西汾酒实现营收41.39亿元,同比增长1.71%;归属于上市公司股东的净利润12.25亿元,同比增长39.36%;金徽酒营业总收入3.42亿,同比下降33.37%;净利润5785.5万,同比下降47.00%;迎驾贡酒实现营收7.71亿元,同比下降33.55%;净利润2.33亿元,同比下降34.07%。

此外,近年来,白酒行业整体呈现出向中高端转型的的趋势,在一场疫情带来的考验之后这种渠道愈发明显。

与此同时,白酒上市企业呈现出强烈的两极分化,贵州茅台一家的营收长期占据A股白酒板块整体营收的33%左右,净利润则占据了47%左右。

从龙头企业的定价能力来看,强者恒强。

1