12月14日,新京报贝壳财经记者获悉,杉杉旗下两家企业近日完成股权变更,自杉杉控股划归至杉杉集团,且主营业务均自投资等变更为服装批发,涉及宁波恒邦达、睿安盛实业及旗下企业。宁波恒邦达实业有限公司(下称“宁波恒邦达”)工商信息显示,独资股东自杉杉控股有限公司变更为杉杉集团有限公司,企业类型自“有限责任公司(自然人投资或控股的法人独资)”变更为“有限责任公司(外商投资企业法人独资)”。宁波恒邦达的注册资本亦发生变更,目前为1.9亿元,此前2019年年报显示为杉杉控股实缴出资5000万元。宁波恒邦达工商资料中的2019年年报未登记联系电话。12月11日下午,记者拨打2018年年报登记电话显示为空号。杉杉方面媒体负责人就上述工商变更向记者表示,自己暂不了解详情,但应该仅是项目需要的较为微小的经营行为。

此外,宁波恒邦达的企业经营范围由实业投资、投资管理等变更为服装服饰批发等,行业代码由“7212:投资与资产管理”变更为“5132:服装批发”。企查查信息显示,宁波恒邦达共对外投资了四家商务咨询有限公司:上海殷凯、上海桔梓、上海素禹和上海枫番。贝壳财经记者查询工商资料获悉,这四家企业均为2017年11月3日成立的中外合资企业,有着同一名法定代表人CHIU BING KEUNG KENNETH,且其中三家企业登记地址相同;四家企业均有两名股东,其中每家企业的外国(地区)企业股东名称均不相同,宁波恒邦达在每家企业所持股权均为49%。贝壳记者关注到,2018年3月,上述四家企业的外方股东均将各自所持股权出质给了宁波恒邦达,且股权出质状态至今为有效。2019年4月,杉杉系二代郑驹出任了这四家企业的董事。去年4月,杉杉系创始人郑永刚之子郑驹接任宁波恒邦达的法定代表人,目前郑驹还为该公司的执行董事及经理。关于宁波恒邦达的先后两名独资股东,杉杉控股有限公司(下称“杉杉控股”)为杉杉集团有限公司(下称“杉杉集团”)的控股股东。杉杉集团12月的一份发行文件显示,杉杉控股直接持有其54.08%股权,此外,杉杉控股持股超过95%的宁波甬港服装投资有限公司持有杉杉集团10.44%股权。除宁波恒邦达外,另一家此前由杉杉控股独资持有的子公司宁波睿安盛实业有限公司亦于12月3日转至杉杉集团名下,该公司主营业务同样由投资与资产管理变更为服装批发,注册资本亦由此前2019年年报显示的5000万元增至1.5亿元。

1、资本高手杉杉杉杉于1989年由郑永刚创建于浙江宁波,旗下杉杉股份(600884.SH)曾是服装第一股。近年来杉杉系持续转型,大举进军新能源特别是锂电池行业,据官网介绍,杉杉已从单一的服装业务稳健发展成为集新能源科技、时尚服装、医疗健康、贸易物流、旅游休闲、金融投资等产业于一体的多元化产业集群。杉杉官网显示,其自2002年起连续18年入榜中国企业500强,2019年以464亿元销售额位居369位。2020年中国民营企业500强榜单中,杉杉控股以505.5亿营收排名第160。2020年胡润百富榜中,郑永刚以105亿元财富排名第560位。杉杉集团三季报显示,其今年前三季度实现营业总收入115.71亿元,归母净利润为4.42亿元。截至三季度末,杉杉集团资产总计434.46亿元,负债合计237.25亿元。12月上旬,杉杉集团一期12亿元的公司债完成发行。据募集说明书,杉杉集团此次募集资金扣除发行费用后将用于偿还公司有息负债。杉杉集团在募集说明书中就相关财务风险等表示,其存在短期偿债压力较大风险,负债结构中流动负债的占比较高,最近三年及一期末流动负债占总负债的比率分别为72.43%、76.37%、67.56%和67.66%。评级机构新世纪资信11月出具的对杉杉集团的评级报告中将杉杉集团的主体信用等级评定为AA+,评级展望为稳定。新世纪资信表示,杉杉集团具备核心业务突出多业务协同、财务弹性较强、战略投资者支持等优势。就财务弹性,新世纪资信提出,中长期而言,杉杉集团可变现金额资产较多,能对债务偿还起到一定支撑作用,除A股上市公司杉杉股份外,杉杉集团子公司富银融资租赁、杉杉品牌分别于2017年和2018年在香港联交所上市。新世纪资信亦关注到,杉杉集团面临多项风险,包括关联方占款及担保规模大、债务期限结构不合理、内部管理风险、主业整体盈利能力弱、锂电池材料相关业务补贴退坡等。新世纪资信指出,杉杉集团刚性债务规模大,且重要集中于短期,而资金主要投向新能源等长周期项目,即期刚性债务偿付压力较大,需持续关注流动性风险。2、投资收益表现突出减持宁波银行套现近30亿

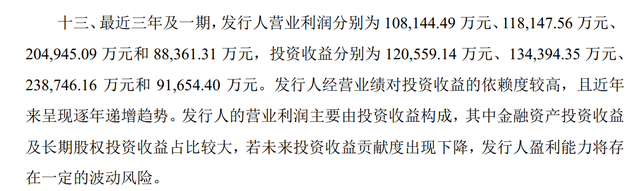

来源:杉杉集团有限公司2020年面向合格投资者公开发行公司债券(第一期)募集说明书。杉杉集团另表示,其经营业绩对投资收益的依赖度较高,且近年来呈现逐年递增趋势。据募集说明书披露,最近三年及一期,杉杉集团营业利润分别为10.81亿元、11.81亿元、20.49亿元和8.84亿元,投资收益分别为12.06亿元、13.44亿元、23.87亿元和9.17亿元。可见各期杉杉集团投资收益均高于营业利润。杉杉集团称,其营业利润主要由投资收益构成,其中金融资产投资收益及长期股权投资收益占比较大,若未来投资收益贡献度出现下降,公司盈利能力将存在一定的波动风险。杉杉集团就投资收益的可持续性分析表示,其投资收益主要来源于两方面,一是持有或处置长期股权投资所产生的投资收益,二是持有或处置金融资产(包括以公允价值计量且变动计入当期损益的金融资产、可供出售金融资产)所产生的投资收益。股权投资方面,据介绍,截至2020年6月末,杉杉集团合并报表长期股权投资科目账面价值为60.74亿元,其中账面金额较大的被投资企业为宁波星通创富股权投资合伙企业(有限合伙)、浙江稠州商业银行股份有限公司、穗甬控股有限公司、宁波都市房产开发有限公司等。杉杉集团称,被投资企业经营情况良好,该部分投资收益具有一定可持续性,股权投资持有期间,被投资企业生产经营所产生的投资收益可作为杉杉集团盈利能力的重要补充;另一方面,随着被投资企业的运营成熟,杉杉集团未来可能通过转让被投资企业股权的方式实现投资收益。金融资产方面,据募集说明书,杉杉集团所持金融资产主要为宁波银行0.76%股权、徽商银行4.16%股权、洛阳钼业2.18%股权等。截至2020年6月末,杉杉集团合并报表可供出售金融资产账面价值为62.54亿元。杉杉集团称,上述企业经营情况良好,分红政策稳定,金融资产在持有期间产生的投资收益具有一定可持续性,其中2020年杉杉集团收到徽商银行股票分红金额为7945.81万元。杉杉集团另表示,其金融资产流动性较好,具有较强的变现能力,可对即期债务的偿付提供较好的保障。2007年在深交所中小板上市的宁波银行(002142.SZ)为杉杉系重要投资标的之一。宁波银行招股书显示,其上市之时杉杉股份为宁波银行持股7.16%的第三大股东。近年来,杉杉系持续处置所持宁波银行股票套现。据杉杉集团前述募集说明书,自2017年至2020年上半年,杉杉集团通过出售所持宁波银行部分股票获得的投资收益累计达29.15亿元随着持续出售,杉杉在宁波银行所持股权比例亦不断下降。宁波银行今年一季报中,杉杉股份位列第十大股东,持股比例1.23%。其后的2020年中报和三季报,杉杉股份已不在前十大股东名单中。

新京报贝壳财经记者 朱玥怡 赵毅波

1